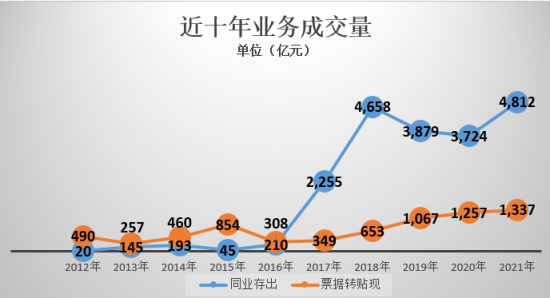

党的十八大以来,农发行上海分行金融市场部(前身为上海票据平台、上海资金交易中心)全面贯彻落实党中央、国务院决策部署,在总分行领导下,坚持合规经营、强化市场研判、谋划业务拓展、推进客户群建设,近10年来,累计办理存放同业业务19941亿元;票据转贴现买断交易量7033亿元,其中2020年票据净买断交易量在上海票交所近三千家金融机构中排名第三,年末票据托管余额位居在沪注册金融机构第三。上海分行金融市场部作为总行在发达金融市场的“前沿窗口”和触角,有力发挥了资金交易业务对全行资产负债管理和流动性的调节作用,有力支持了中小微企业的融资,也顺利实现了与金融同业的互惠共赢。

筑牢风险防线,搭建准专营经营体系

作为全行资金营运管理的重要单元,在总行资金部指导下,农发行上海分行金融市场部建立了准专营的组织和管理架构,形成了资金交易业务稳健发展的有机整体。通过多次走访同业,结合分行实际,起草《同业业务账务处理方案》及《对交通银行账务体系设置情况的调研》等报告,参与总行协调会,为同业专营记账方案的确立发挥了作用;在总行业务管理框架内,结合不同阶段业务操作要点、系统变化和业务模式创新,数次制定存放同业及票据业务操作细则;在同业业务上,明确前中后台部门职责,强调“双人双线”内控机制;在票据业务上,划分营销、清单审核、系统经办、复核和审批岗,建立部门、团队和岗位制约机制,有效控制操作风险和道德风险。自业务开办至今,上海分行金融市场部坚持合规经营,风险管控有力有效,未出现一起风险案件。

关注市场动态,提升研究分析能力

农发行上海分行金融市场部定期参加长三角票据联席会议、上海金融机构会议等交流活动,掌握宏观经济形势、了解市场发展动态,投研能力逐步提升。每日关注事件动态,通过调研与分析,持续跟踪,了解各类银行机构交易策略。认真分析每一客户的风险偏好,分门别类进行归类,实行分类管理,并根据市场的变化有针对性开展业务营销和制定收票策略。结合主题教育活动,开展多次同业调研,形成调研报告,及时传导,提供市场一手信息,为总行票据交易策略提供决策参考。逐步树立“深入市场一线,了解同业动向”理念,对“贴现通”、“标准化票据”等一系列市场前沿产品持续关注,通过参加各类培训、同业拜访等方式,对创新产品设立目的、参与主体、操作流程、市场规模、对银行影响等深入剖析,撰写调研文章数篇。指定专人参与总行结算性同业存款调研,厘清同业存放制度、系统和流程等,为进一步夯实业务储备品种打下基础。

加强客户群建设,促进业务高质量发展

农发行上海分行金融市场部结合农业政策性银行市场化筹资和同业业务特色,加强与在沪同业机构的交流沟通,实现信息资源共享、取长补短、合作共赢的发展态势。一是搭建市场报价机制。票据业务上,逐步实现了由“被动接受价格--主动研判--主动报价”的转变。目前同业机构已将分行金融市场部报价作为票据市场基准价格之一,收录于主流“票据市场评论”公众号中,供全市场参考。上海分行金融市场部主动议价能力、市场影响力和工作效率逐步提升,获得同业机构广泛认可。二是增加客户粘合度。按照总行“四大工程”部署,通过与同业开展党建“联学共建”、参加各类培训等活动,拓宽客户广度,挖掘客户深度;通过以总行级或上海分行同业客户带动全辖业务整体发展。截至2021年末,同业客户20家、票据客户170家,市场影响力显著提升。三是加强农发债营销。主动拜访各类金融机构,克服在沪法人金融机构大多数纳入总行承销做市名单、农商行仅1家、村镇银行只能开展属地化线下业务等不利因素,在行领导带领下,2020和2021年成功营销同业客户29家,认购农发债合计41亿元,认购数量和金额连续两年名列“两部两处”第一,同业客户群建设取得实效。四是辅助总行债券发行。加强与在沪农发债主力承销商沟通,定期配合总行召开相关座谈会,辅助总行完成历次在沪金融市场创新发行。2022年初,在北京交易室因疫情关闭导致总行无法正常开展发债业务的紧急情况下,分行金融市场部接受总行委托,勇担资金部在沪发债的延伸触角,联系上清所、核对发债要素、进行系统操作,确保总行发债业务平稳运营。

聚焦创新发展,探索业务办理模式

农发行上海分行金融市场部充分发挥上海金融机构集聚、信息资源流动快速、产品创新意识强等优势,积极推动业务模式创新升级。

一是研发落地同业业务办理模式。2020年疫情初期,为确保人身安全,缓解全行阶段性资金“堰塞湖”现象,主动向总行汇报“总对总协议+报文”模式,并草拟“总对总协议”和“补充协议”,分别与兴业银行、浙商银行完成系统内首单“补充协议”、“总对总协议”业务,截至2021年末,通过该模式累计办理业务6500亿元,占2020年以来交易额76%。赴商业银行现场学习线上化业务操作,了解客户端配置、成交单格式及回款路径维护等特点,起草《线上化业务操作流程图》及《存放同业与存放同业线上化异同点》等并上报总行,为总行开辟线上化业务模式提供参考,并与上海农商行落地系统内首笔同存线上化业务,通过该模式累计办理业务297亿元,有效降低操作风险,提升工作效率。

二是创新开展“托收票”业务。积极开拓思路,研究分析“托收票”交易收益率及可行性,在总行支持下,完成系统内首笔托收票交易,有效应对存放同业与票据转贴现利率倒挂现象,在防控风险和不影响信贷规模的前提下,提高了资金收益,丰富了流动性调节业务品种。

三是牵头办理电票贴现业务。组织分行职能部门,成功探索出系统内首笔小微企业电子票据贴现业务,既有效缓解民营小微企业融资难融资贵难题,又打通了系统内票据来源渠道,为转贴现交易服务全行资产负债和流动性管理提供票源储备。(完)

注:请在转载文章内容时务必注明出处!

编辑:许兵